股票大全

国盛策略张启尧:8月科创板将成为主战场

核心观点

回顾:2月4日《洗净铅华,科技再起》明确判断科技是阶段性主线。3月1日《全球剧震,A股将率先走出冲击》强调外部压力下A股自身韧性。3月18日以来,连续发布多篇《底部区域》系列报告,强调“当前已是底部区域”、“价格比时间重要”。5月判断科技再起。6月中期策略全市场唯一一家明确看好创业板并做出3000点判断。7月在市场一片风格切换呼声中,连续发布多篇《大分化时代》报告,坚定认为大分化继续、科技消费仍是两大主线、三季度看好科技科创大机会。

展望:继续看好机构牛、科创牛、科技牛,8月科创是主战场

——此前市场一度担忧外部风险冲击以及流动性收紧,但我们始终强调这都是短期扰动不构成系统性风险,调整就是机会。上周市场果然逐步走出大跌阴霾,再次验证我们的判断。首先,中美摩擦的影响已在钝化。我们反复强调外部因素并非市场主要矛盾。随着子弹逐渐打光,以及国内市场已做好最坏打算,中美摩擦的冲击已在持续钝化。而对于外资流出,主要以短期交易型投机资金为主,中长期海外配置型资金持续流入趋势不变。其次,经济下行压力下,货币政策宽松仍是中长期基调。5月以来随着经济加速复苏各项数据多次超预期,市场普遍预期流动性收紧。但我们认为,尽管当前疫情对经济冲击最大的时期已经过去,然而经济下行压力仍大,流动性保持宽松的趋势不变。7月政治局会议继续重申货币政策要更加灵活适度、精准导向,保持货币供应量和社会融资规模合理增长。因此当7月17日、25日市场大跌时,我们均第一时间强调没有系统性风险、继续保持乐观。当前我们的判断正持续验证。

——再次强调,今年市场轻易不调整,调整就是机会,核心在于股市流动性充裕、机构增量持续入市。回顾今年A股表现,可以发现极少出现大的调整。仅在2月国内疫情冲击以及3月海外金融危机冲击时市场出现较大幅度的调整。事实证明,每一次极端的波动都是加仓的机会。此后,每当市场开始谨慎的时候,A股的表现反而韧性十足。核心原因在于:今年股市流动性充裕、增量资金巨幅入场。上半年仅基金、保险和外资便已为市场注入超6000亿资金增量,其中7月基金发行更再创历史新高。全年预计各机构资金增量有望超万亿,成为支撑市场的重要基石、也是支撑我们一直以来维持乐观的最重要理由。

——8月份,科创板将成为主战场。早在6月中期策略中我们便已明确判断三季度科创板牛市有望开启:1)存量资金仍处于低配,增量资金也在持续入场;2)下半年科技成长板块基本面将边际改善,多个子行业景气向上。中长期聚焦经济发展最优赛道,中国版纳斯达克正在孕育。3)7月22日解禁高峰将提供配置“黄金坑”,成为科创牛起点。行至当前,市场对于解禁的担忧已在逐步缓解,与此同时中报期临近科创板盈利、成长性优势已在显现。更重要的,随着科创50指数发布,科创板基金备案、发行已在加速,本周再次新增5只科创板基金,总体规模达624.09亿元。后续市场资金定向浇灌之下,看好8月份科创板成为主战场。

——中长期,机构沉淀性资金成为市场主导。机构牛、结构牛、大分化时代将持续。此前大盘快速上涨,再次勾起不少投资者的“牛市幻觉”。但我们一直强调,一个机构主导平稳向上的A股市场、远比一轮居民集中入场掀起指数大涨大跌更健康。近年来,监管始终严控居民资金尤其杠杆、配资等集中入市。与此同时,又通过资管新规、理财新规等改革,鼓励银行设立基金公司、提高机构配股比例等方式,不断引导长线资金进入A股市场,由此推动居民资金由直接持股向间接持股转变,这种趋势和方向很难改变。7月17日,银保监会超预期提升险资权益投资比例上限最高达15个百分点,7月31日基金公司管理办法修订,放宽“一参一控”,强调构建以长期业绩为导向的激励约束机制。不断释放明确信号。未来,机构资金话语权和占比将不断增强。机构牛、结构牛、大分化时代也将持续。

投资策略:中长期看好科技和消费,8月科创板将成为主战场。

1、科技将是市场最强主线,聚焦科创板+国产替代。

2、景气角度:关注新能源汽车、光伏、半导体、消费电子、游戏、黄金。

风险提示:1、疫情发展超预期;2、宏观经济超预期波动。

报告正文

回顾:2月4日《洗净铅华,科技再起》明确判断科技是阶段性主线。3月1日《全球剧震,A股将率先走出冲击》强调外围压力下A股自身韧性。3月18日以来,连续发布多篇《底部区域》系列报告,强调“当前已是底部区域”、“价格比时间重要”。4月月报首推内需驱动的消费板块。5月判断科技再起。6月中期策略全市场唯一一家明确看好创业板并做出3000点判断。7月在市场一片风格切换呼声中,连续发布四篇《大分化时代》报告,坚定认为大分化继续、科技消费仍是两大主线、三季度看好科技科创大机会。

展望:继续看好机构牛、科创牛、科技牛,8月科创是主战场

1、此前市场一度担忧外部风险冲击以及流动性收紧,但我们始终强调这都是短期扰动不构成系统性风险,调整就是机会。上周市场果然逐步走出大跌阴霾,再次验证我们的判断。首先,中美摩擦的影响已在钝化。我们反复强调外部因素并非市场主要矛盾。随着子弹逐渐打光,以及国内市场已做好最坏打算,中美摩擦的冲击已在持续钝化。而对于外资流出,主要以短期交易型投机资金为主,中长期海外配置型资金持续流入趋势不变。其次,经济下行压力下,货币政策宽松仍是中长期基调。5月以来随着经济加速复苏各项数据多次超预期,市场普遍预期流动性收紧。但我们认为,尽管当前疫情对经济冲击最大的时期已经过去,然而经济下行压力仍大,流动性保持宽松的趋势不变。7月政治局会议继续重申货币政策要更加灵活适度、精准导向,保持货币供应量和社会融资规模合理增长。因此当7月17日、25日市场大跌时,我们均第一时间强调没有系统性风险、继续保持乐观。当前我们的判断正持续验证。

2、再次强调今年市场轻易不调整,调整就是机会,核心在于股市流动性充裕、机构增量持续入市。回顾今年A股表现,可以发现极少出现大的调整。仅在2月国内疫情冲击以及3月海外金融危机冲击时市场出现较大幅度的调整。事实证明,每一次极端的波动都是加仓的机会。此后,每当市场开始谨慎的时候,A股的表现反而韧性十足。核心原因在于:今年股市流动性充裕、增量资金巨幅入场。上半年仅基金、保险和外资便已为市场注入超6000亿资金增量,其中7月基金发行更再创历史新高。全年预计各机构资金增量有望超万亿,成为支撑市场的重要基石、也是支撑我们一直以来维持乐观的最重要理由。

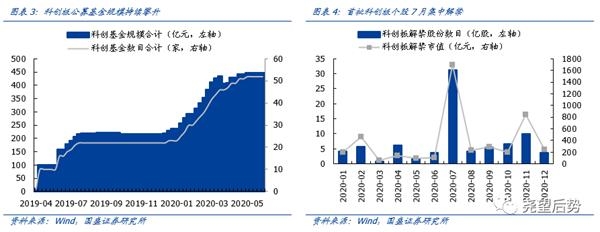

3、8月份,科创板将成为主战场。早在6月中期策略中我们便已明确判断三季度科创板牛市有望开启:1)存量资金仍处于低配,增量资金也在持续入场;2)下半年科技成长板块基本面将边际改善,多个子行业景气向上。中长期聚焦经济发展最优赛道,中国版纳斯达克正在孕育。3)7月22日解禁高峰将提供配置“黄金坑”,成为科创牛起点。行至当前,市场对于解禁的担忧已在逐步缓解,与此同时中报期临近科创板盈利、成长性优势已在显现。更重要的,随着科创50指数发布,科创板基金备案、发行已在加速,本周再次新增5只科创板基金,总体规模达624.09亿元。后续市场资金定向浇灌之下,看好8月份科创板成为主战场。

4、中长期,机构沉淀性资金成为市场主导。机构牛、结构牛、大分化时代将持续。此前大盘快速上涨,再次勾起不少投资者的“牛市幻觉”。但我们一直强调,一个机构主导平稳向上的A股市场、远比一轮居民集中入场掀起指数大涨大跌更健康。近年来,监管始终严控居民资金尤其杠杆、配资等集中入市。与此同时,又通过资管新规、理财新规等改革,鼓励银行设立基金公司、提高机构配股比例等方式,不断引导长线资金进入A股市场,由此推动居民资金由直接持股向间接持股转变,这种趋势和方向很难改变。7月17日,银保监会超预期提升险资权益投资比例上限最高达15个百分点,7月31日基金公司管理办法修订,放宽“一参一控”,强调构建以长期业绩为导向的激励约束机制。不断释放明确信号。未来,机构资金话语权和占比将不断增强。机构牛、结构牛、大分化时代也将持续。

投资策略:中长期看好科技和消费,8月科创将成为主战场

——科技将是市场最强主线,聚焦科创板+国产替代。

——景气角度:关注新能源汽车、光伏、半导体、消费电子、游戏、黄金。

两大主线——科创板

2018年以来,去杠杆下的企业融资困境叠加中美摩擦下打赢科技战的迫切需求,成为资本市场加速改革、科创板快速推出的重要驱动。

百年变局下,科技创新难假外人之手。随着中国经济、企业的快速崛起,美国在“修昔底德陷阱”、“零和博弈”思维下,为维持其在全球经济、科技等领域的主导地位发起贸易战、科技战。面对美国的再三施压,一味妥协没有出路。因此,早早抛弃幻想、未雨绸缪是最佳应对。未来,中国势必致力于追赶、反超美国在多个领域的领导地位。而在中美经济、全球产业链深度绑定、嵌套的情况下,科技将是中国赢得这场持久战的关键。科创板建设定位科技,引领未来。科创板自推出之时便确立了“面向世界科技前沿、面向经济主战场、面向国家重大需求”、“服务于符合国家战略、突破关键核心技术、市场认可度高的科技创新企业”的定位,这标志着我国资本市场主要任务由助力国企融资、改革,向实现转型升级、推动科技创新、打赢科技战转变。

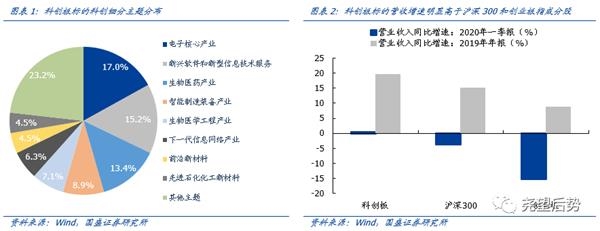

从细分产业及主题看,科创板聚焦长期最优赛道、致力突破前沿科技的定位明晰。从科创主题分布看,新一代信息技术产业占比接近四成,伴随5G时代来临,新一轮信息技术革新带动产业高速发展,大量优质企业纷纷登陆科创。同时,生物产业、高端装备制造产业紧随其后,占比分别达到23.8%和16.2%。此外,从细分主题看,电子核心产业、新兴软件和新型信息技术服务、生物医药产业占比最高,分别达到17.0%、15.2%和13.4%。

虽然当前科创板整体估值较高,但结合企业生命周期、板块整体定位和监管层表述,我们认为对科创板企业定价应更具包容性,短期的盈利和估值不是主要矛盾,成长性、赛道、空间才是关键。回顾纳斯达克历史估值,创立早期板块估值也一度高达80倍以上,但伴随上市标的的去伪存真、优胜劣汰,估值逐渐被消化、FAANG由此诞生。科创板也将经历类似进程,中国“纳斯达克”正在孕育。

6月19日,上交所正式披露科创板指数计划,首支科创板指数科创50,将于7月22日盘后问世。此次指数编制充分借鉴海外经验,结合流通性、市值等要求选取了首批50只成分股。其中三家市值过千亿的公司金山办公、中微公司、澜起科技已悉数纳入,成分股总市值突破万亿规模。指数体系设立将为科创板相关指数型ETF设立敞开大门,科创板有望迎来被动资金的集中配置。同时,根据上交所同日披露的上证综指编制新规,部分科创板标也有望被纳入上证综指,以及上证50、上证180、上证380等核心指数。这也意味着,优质科创板标的还有望获得更多宽基ETF增配。

科创板公募基金一季度明显扩容,持股规模持续攀升。自科创板开板以来,重点投向科创板的公募基金数目和规模不断抬升,尤其是今年一季度,科创板公募基金明显扩容,单季度基金数目新增23只,持股规模扩容超200亿元。截至6月19日,已发行科创板基金数目已增至52只,持股总规模达445.02亿元。从科创板公募基金命名的细分类型看,从科技创新基金到科创主题基金,再到最新的科创板基金,对科创板资产配置比例逐步提升,科创板公募基金的“科创”属性强化,科创板将持续迎来其“定向灌溉”。目前,已发行的52只科创板公募基金中,科技创新基金、科创主题基金已分别达到40只、12只,持股规模分别达到313亿元、132亿元。未来,增量资金“科创化”属性提升也将成为科创板牛市的重要支撑。

7月22日集中解禁压力较大。7月科创板一周年之际,首批科创板公司将迎来首发、战配股集中解禁,单月解禁规模达1690亿元,全年解禁占比达37.24%。其中,7月22日将是本次“解禁潮”的集中爆发点,23只科创板个股面临集中解禁,解禁规模达1663亿元。参考创业板首批个股解禁经验(2010.11.01),解禁个股于次日集体回调,平均回调幅度在4%左右,创业板整体也受到较强冲击。但是,基于我们对科创板长期方向的看好、以及确定性增量资金的注入,我们认为若集中解禁导致短期调整,反而将成为配置资金的入市良机,更有望成为科创板首轮牛市起点,建议积极把握。

两大主线——国产替代

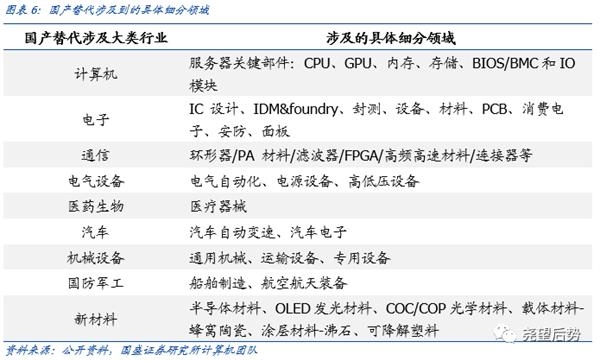

二季度以来,美国对华为的制裁再次升级,面对美国的再三施压,一味的妥协没有出路,未来,只有加快科技创新实现国产替代、掌握核心科技“硬实力”,才能真正为美国不断升级的贸易战画上“休止符”。

当前随着全球疫情缓和,5G、云计算、人工智能等科技创新周期继续,下游需求有望恢复,未来5G产业链格局有望重塑,建议关注国产替代的相关机会,主要包括通信行业中的包括芯片、环形器/滤波器、以及部分上游原材料的国产替;电子行业中的配套服务产业链,例如代工、封测、设备、新材料国产化的机遇等。

- 每经18点丨华为Mate305G版本售价49

- 微淼商学院靠谱吗?微淼商学院就是骗

- 突发!中国驻以大使杜伟因身体健康原

- 抖音、快手重大利空?彻底怒了,70家影

- SAR指标使用方法图解

- 2019年世界名校龙舟大赛在贵州绥阳

- "钢企频频"爆喜",分析师:押上所有声

- A股这类基金火了!交易系统堵塞,股民

- 制造业营收拔头筹产业链升级踩油门

- 陕西(汉中)水上运动训练基地揭牌成

- [大疆股票002168]每经15点丨香港证

- 割肉的要哭了?行业龙头最高跌逾30%,

- 今明两年遭遇恶性通胀概率不大,但若

- “化工茅”获近10亿资金增持 一季

- 绚丽灯光秀点燃乌鲁木齐魅力之夜

- 顺丰董事长王卫道歉!承诺问题不会出

- 每经12点丨华为新品或为nova5T,与鸿

- [中国高科股票]这家公司火了,钟南山

- 泰安股票学习网:员工股是什么意思如

- 人民微评:大班月饼,真要冰凉了

- 二季度如何赚钱?白马股还能涨吗?史博

- 华为Mate 30首推隔空手势操作功能

- 银华基金王华团队最新观点:外资提升

- 中粮长城葡萄酒总经理因违规违纪被

- 姚景源:我不担心猪肉价格上涨,我担心

- 怎么使用生意时间段选股票!

- 东京奥运男篮落选赛参赛球队出炉:中

- 江恩角度线图解教程(图)

- 甘肃首条PPP高速公路通车试运营

- [志邦股份股票]7月22日富时中国A50

- 「股票api接口」华泰证券是哪些概

- 涨跌比率指标ADR入门与应用(图解)

- 哪些是储能股?2019储能股一览表

- 股指期货的3种交易模式

- 运用ASI指标判断买卖点(图解)

- 宝塔线的用法

- 跌市如何选强势股

- 12种底部抄底K线形态(图解)

- 太和智库副理事长伊迪:推动文明交流

- 上涨趋势中的5种K线买入点(图解)

- 平台整理突破指标原码

- 什么是牛市和熊市及周期

- 成交量分析运用详解(图解)

- 牛市中的买卖点

- 看盘技巧:盘口信息深度指导

- k线图怎么看

- 说说股市三浪理论是什么

- 一年12倍,秘藏大智慧经典版公式(源

- 汽车概念股有哪些?汽车行业龙头股一

- PPP概念股票股票有哪些?2019PPP概念

- A股、港股继续反弹 交通运输板块大

- 教你看懂K线图(图解)

- 腰斩股初现、成交量大减…科创板开

- 反弹行情如何选股

- 什么是市净率

- 持有被收购公司退市股票怎么办

- 盘面窗口各部分介绍(图解)

- 成交量入门及应用详解(图解)

- 「股票新手入门」金地集团债券风波

- 深度剖析散户套牢的原因!

- ma七线主图(源码)一看便知支撑点和压

- 高开高走和高开低走(图解)

- 9种K线组合图形卖出点(图解)

- 三重顶

- MACD指标柱状图分析基本方法(图)

- "国家队"减持两大芯片股!为何减持?

- 股票配资条件有什么

- 牛熊市中投资者的心理变化

- 国务院强化短缺药品保供稳价:从重从

- 初识K线形态(图解)

- 股票技术分析概述

- 什么是黑马?如何捕捉黑马?