股票大全

广发策略:“内循环”六大方向投资机会

报告摘要

●“金融供给侧慢牛”的主线更为清晰——泛化的自主可控“内循环”。

本周政治局会议定调清晰,一方面货币信用弱双宽的格局延续,基本符合市场预期。另一方面再次明确指出内外局势下要加快形成“国内大循环为主体、国内国际双循环相互促进的新发展格局”。我们认为泛化的自主可控“内循环”是未来政策导向和产业趋势主线,牛市主线更清晰。

●本次政治局会议定调保持了政策的延续性,政策侧重点“由量到质”。

货币从偏总量变为偏结构,相较于4月新增“精准导向”,而财政政策则更强调保障落地、注重质量和效益。历史上三轮盈利自大底修复的周期中,宽松约束的时点出现在A股非金融企业盈利单季增速由负转正的当季。6月工业企业利润加速修复,我们对A股盈利的修复斜率保持动态跟踪,这将是预判货币何时转向的重要跟踪指标。

●“内循环”将成为十四五期间中国经济发展最重要的方向。

理解“内循环”首先需要解答两个问题:首先,如何“内循环”?涉及“四大环节”:生产环节补短板,分配环境重公平,流通环节提效率,消费环节扩内需。内循环促进要素与资源在四个流程中运转通畅、减少摩擦、激发活力,最终追求经济效益的最大化。其次,“内循环”什么?围绕“五大要素”:“劳动力内循环”平衡公平与效率;“土地内循环”释放消费市场活力;“资本内循环”调优产业投资结构;“技术内循环”构建新型发展增长极;“数据内循环”打造未来发展新优势。

●“内循环”六大方向投资机会。

1、消费内循环:在扩大内需的战略基点下,实现消费的品质与升级(免税、国潮、电商、游戏);2、制造内循环:产业升级和高端制造带来制造业ROE的抬升(新能源、军工、机器人);3、科技内循环:科技补短板中自主安可具备更强的爆发力(半导体、生物医药、云计算);4、投资内循环:“两新一重”扩大有效内需(新基建:IDC/工业互联网,老基建:建材/机械);5、服务内循环:加强现代服务业发展,提升第三产业规模和利润率(医疗服务、社会服务、物业、快递);6、金融内循环:更好服务实体经济(金融IT、头部券商)。

●牛市中期,布局内循环。

每一轮牛市都有其主线或者“成长故事”,新冠疫情进一步催化全球政经环境变化之后,“金融供给侧慢牛”的主线更为清晰:泛化的自主可控“内循环”。当前建议继续“估值降维”,在牛市贝塔主线泛化自主可控中寻找估值相对合理的龙头企业,兼顾疫情受损链条业绩修复顺周期中的阿尔法:1、消费内循环(免税休闲服务、小家电);2、制造投资内循环(军工、光伏、建材、重卡、);3、科技内循环(金融IT、新能源汽车)。主题投资国企改革(上海、深圳)。

风险提示:

疫情控制反复,全球经济下行超预期,海外不确定性。

报告正文

1、核心观点速递

(一)本周的中央政治局会议明确两点:第一,货币信用弱双宽的格局延续;第二,牛市主线更为清晰——泛化的自主可控“内循环”。2019年初开启的贴现率下行驱动的“金融供给侧慢牛”处于中期阶段。我们在7.19《居民入市期的大跌有何启示?》中提示,历史上三轮与20年相似的居民入市期A股均会出现高换手率大跌,而“流动性是最好的路标”,“金融条件宽松”构成A股的核心支撑力量。本周政治局会议定调清晰,一方面货币信用弱双宽的格局延续(参见5.24《货币信用“弱双宽”对A股的启示》,而央行关于“资管新规过渡期延长至2021年底”也基本符合市场预期。另一方面再次明确指出内外局势下要加快形成“国内大循环为主体、国内国际双循环相互促进的新发展格局”。我们认为泛化的自主可控“内循环”是未来政策导向和产业趋势主线,“金融供给侧慢牛”的主线更清晰。

(二)在认识到“持久战”的背景下,本次政治局会议定调保持了政策的延续性,政策侧重点“由量到质”。1。货币信用弱双宽不变,较4月表述更侧重“精准导向”与“保障落地”,与7月21日企业家座谈会基调一致,基本符合市场预期:货币从偏总量变为偏结构,相较于4月新增了“精准导向”,侧重点要定向“确保新增融资重点流向制造业、中小微企业”,而“财政政策要更加积极有为、注重实效”,则更强调保障落地、注重质量和效益;2。金融供给侧改革的重点在于降成本和制度建设:预计下阶段以加权贷款利率为标志的广谱利率将会持续下行,同时资本市场制度建设有助于建立稳定的金融政策和金融市场预期,也凸显了当前对于资本市场发挥直接融资作用的重视;3。当前“金融条件宽松”是市场的核心支撑,下一观察窗口是中报及三季报的A股企业盈利修复斜率。06年、09年、16年在盈利底部爬坡过程中,货币政策由宽松转向收紧都会带来股市的震荡或下修,三轮周期中宽松转向约束的时点出现在A股非金融企业盈利的单季增速由负转正的当季。6月工业企业利润加速修复、单月上行至11.5%双位数增长,我们对A股非金融企业盈利修复斜率保持动态跟踪,这将是预判货币何时转向的重要跟踪指标。

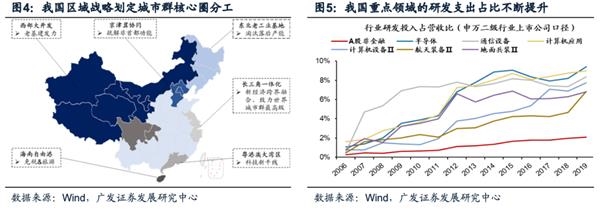

(三)政治局会议再次高度着墨了“内循环为主体的国内国际双循环”,我们判断“内循环”将成为十四五期间中国经济发展最重要的方向。7月30日政治局会议召开,再次强调“当前遇到很多问题是中长期的,必须从持久战角度加以认识”,在此背景下“内循环为主体的双循环”再度被提到至关重要的高度。当前提出“内循环”则是顺应内外局势的战略应对:一方面,“新冠”疫情加剧逆全球化风险,中国经济对外依存度较高,培育引导“内循环”将实现我国经济增长的稳定性;另一方面,13年以来中国经济增长下台阶,ROE的杜邦三因素面临下行,此时推动“内循环”将构筑中国经济增长的“新动能”,从循环与升级中支撑中国企业的周转率和改善利润率水平。

(四)“内循环”到底是什么?理解“内循环”首先需要解答两个问题:第一,如何循环;第二,循环什么。

首先,如何“内循环”?涉及“四大环节”:生产环节补短板,分配环境重公平,流通环节提效率,消费环节扩内需。经济学上从要素投入到最终环节消费,大致分为生产、分配、流通、消费四个流程。内循环需要促进要素与资源在四个流程中运转通畅、减少摩擦、激发活力、提升效率,最终追求经济效益的最大化。

1、生产环节补短板、锻长板。生产的目标是建立“供应链稳定性与竞争力”,一方面“锻长板”需要巩固中国在传统领域的供应链优势、另一方面“补短板”借助自主可控领域发力,未来“两新一重”仍是提升生产效率的政策重心。2。分配环节重公平。中国的全要素生产率与海外国家差距极大,提升要素生产率需要配合推进全要素市场化改革,从完善城乡资源配置、优化收入分配体系等方面营造公平的分配环境。3。流通环节提效率。培育城市群、打造区域增长极,带动经济协同发展、优势互补、降低成本、提升效率,从高铁运营、物流配送等多个环节打通。4。消费环节扩内需。扩大内需是战略基点,利用人口基数优势,一方面培育广阔的内需市场,引导外部优质消费回流;另一方面提升消费的品质,拓展哑铃消费、引导新兴消费。

其次,“内循环”什么?围绕“五大要素”:劳动力、土地、资本、技术、数据。“五大要素”各自流转又互为补充,在畅通循环中提升资源配置效率、激发内生增长动力、最大化综合效益,进而推动高质量发展。

1、“劳动力内循环”兼顾公平与效率,首先通过精准扶贫等进一步缩小贫富差距,其次通过城市化加速人口流动、匹配工业化进程,最后重视发展教育提高劳动生产率。2。“土地内循环”释放消费市场活力,首先推动农村土地流转,实现土地规模化、集约化经营,从而提高农业产业化;其次严控城市房价,释放消费市场的绝对优势;3。“资本内循环”调优产业投资结构,制度层面包括用国资改革解决地方债务危机,加强股权融资扩容,资本引流实体,投资领域进一步向新基建加码,提高融资能力的同时实现向新经济领域的融资倾斜。4。“技术内循环”构建新型发展增长极,主要通过供应链补短板、科技赋能打通技术要素内循环,一方面在技术领域,发挥新型举国体制优势补科技短板;另一方面在传统领域,提升传统产业价值链层次,强化优势产业领先地位,加速国产替代。5。“数据内循环”打造未来发展新优势,信息安全和政务云将迎来广阔的市场空间,工业互联网、智能驾驶、在线医疗、数字金融、智慧城市等场景也将会成为重点的发展方向。

(五)理解了“内循环”的本质,也就把握了未来政策导向和产业趋势的主线,映射到A股市场将引申出“六大方向”的投资机遇。随着四个环节、五大要素“国内大循环”的逐步构建,中国将形成开放竞争有序的商品和要素市场,实现产业基础高级化、产业链现代化,六大领域的投资机会值得把握。1。消费内循环:激发内需的消费活力,引导优质消费回流、培育国产品牌、建立消费新场景(免税、国潮、电商、游戏);2。制造内循环:产业升级和高端制造带来制造业ROE的抬升(新能源汽车、光伏、军工、机器人);3。科技内循环:科技补短板中的自主安可具备更强的爆发力(半导体、生物医药、云计算);4。投资内循环:“两新一重”扩大有效内需(新基建:IDC/工业互联网,老基建:建材/机械);5。 服务内循环:加强现代服务业发展,提升第三产业规模和利润率(医疗服务、社会服务、物业、快递);6。 金融内循环:金融更好服务实体经济,提升经济运行效率(金融IT、头部券商)。

(六)牛市中期,布局内循环。年中政治局会议夯实两点判断:第一,市场最核心的矛盾“金融条件宽松”尚未破坏;第二,“金融供给侧慢牛”主线更清晰——泛化的自主可控“内循环”。每一轮牛市都有其主线或者“成长故事”,在新冠疫情进一步催化全球政经环境变化之后,我们认为慢牛的主线更为清晰:泛化的自主可控“内循环”。“内循环”的核心要义概括为“456”:四大环节、五大要素、六大方向。我们结合产业趋势、中报业绩、估值,当前建议继续“估值降维”,在牛市贝塔主线泛化自主可控中寻找估值相对合理的龙头企业,兼顾疫情受损链条业绩修复顺周期中的阿尔法:1。 扩大内需为基点的消费内循环(免税休闲服务、小家电);2。 制造投资内循环(军工、光伏、建材、重卡、);3。 自主可控的科技内循环(金融IT、新能源汽车)。主题投资关注国企改革(上海、深圳国资区域试验)。

2、本周重要变化

2.1 中观行业

下游需求

房地产:Wind30大中城市成交数据显示,截至2020年7月31日,30个大中城市房地产成交面积累计同比下降14.39%,相比上周的-14.98%有所上升,30个大中城市房地产成交面积月环比下跌4.75%,月同比上升6.83%,周环比下降15.91%。

汽车:乘联会数据,7月第4周乘用车零售销量同比增速增长20%,相比上周增长8%,增幅扩大。

航空:6月民航旅客周转量为439.76亿人公里,比5月上升69.83亿人公里。

中游制造

钢铁:本周钢材价格均下跌,螺纹钢价格指数本周跌0.51%至3815.81元/吨,冷轧价格指数跌0.10%至4358.83元/吨。本周钢材总社会库存下降0.22%至756.05万吨,螺纹钢社会库存增加1.97%至288.81万吨。本周钢铁毛利均下跌,螺纹钢跌10.23%至1009.00 元/吨,冷轧跌0.10%至1047.00 元/吨。截止7月31日,螺纹钢期货收盘价为3777元/吨,比上周上涨0.80%。

水泥:本周全国高标42.5水泥均价环比上周上涨0.04%至421.67元/吨。其中华东地区均价持平为422.14元/吨,中南地区均价环比上周涨0.64%至451.43元/吨,华北地区均价与上周持平为415元/吨。

化工:本周化工品价格涨跌相当,价差下行。国内尿素涨1.54%至1600.00元/吨,轻质纯碱(华东)与上周持平为1165.00元/吨,PVC(乙炔法)跌1.09%至6228.57元/吨,涤纶长丝(POY)上涨2.20%至4971.43元/吨,丁苯橡胶涨3.37%至7989.26元/吨,纯MDI与上周上涨5.88%至13500.00元/吨,国际化工品价格方面,国际乙烯维持716.00美元/吨,国际纯苯涨4.63%至444.29美元/吨,国际尿素上涨0.47%至213.00美元/吨。

上游资源

煤炭与铁矿石:本周铁矿石价格下跌,铁矿石库存增加,煤炭价格下跌,煤炭库存增加。国内铁矿石均价跌1.73%至745.58元/吨,太原古交车板含税价下跌3.85%至1280.00元/吨,秦皇岛山西混优平仓5500价格本周本周下跌2.49%至572.80元/吨;库存方面,秦皇岛煤炭库存上涨0.85%至536.00万吨,港口铁矿石库存增加2.51%至11325.13万吨。

国际大宗:WTI本周跌1.00%至41.38美元/桶,Brent涨0.67%至43.71美元/桶,LME金属价格指数涨0.79%至2875.40,大宗商品CRB指数本周涨0.45%至143.69;BDI指数本周涨2.51%至1350.00。

2.2 股市特征

股市涨跌幅:上证综指本周下跌3.54%,行业涨幅前三为休闲服务(12.71%)、电子(8.43%)和医药生物(7.96%);涨幅后三为房地产(0.35%)、银行(0.00%)和国防军工(-0.64%)。

动态估值:1)本周A股总体PE(TTM)从上周21.11倍上升到本周21.94倍,PB(LF)从上周1.86倍上升到本周1.94倍;A股整体剔除金融服务业PE(TTM)从上周40.17倍上升到本周42.07倍,PB(LF)从上周2.56倍上升到本周2.69倍;创业板PE(TTM)从上周230.60倍上升到本周236.84倍,PB(LF)从上周5.55倍上升到本周5.89倍;中小板PE(TTM)从上周64.14倍上升到本周67.16倍,PB(LF)从上周3.37倍上升到本周3.56倍;剔除18/19年报商誉减值公司后,创业板PE(TTM)从上周85.91倍上升到本周91.61倍,PB(LF)从上周6.49倍上升到本周6.96倍;中小板PE(TTM)从上周46.32倍上升到本周48.53倍,PB(LF)从上周3.53倍上升到本周3.71倍;A股总体总市值较上周上升4.17%;A股总体剔除金融服务业总市值较上周上升5.11%;必需消费相对于周期类上市公司的相对PB由上周3.02倍上升到本周3.09倍;创业板相对于沪深300的相对PE(TTM)从上周17.09倍下降到本周17.02倍;创业板相对于沪深300的相对PB(LF)从上周3.63倍上升到本周3.72倍;剔除18/19年报商誉减值公司后,创业板相对于沪深300的相对PE(TTM)从上周7.08倍上升到本周7.37倍;创业板相对于沪深300的相对PB(LF)从上周4.52倍上升到本周4.71倍;股权风险溢价从上周-0.37%下降到本周-0.59%,股市收益率从上周2.49%下降到本周2.38%。

基金规模:本周新发股票型+混合型基金份额为587.52亿份,上周为2663.42亿份;本周基金市场累计份额减少;本周基金市场累计份额增加1375.92亿元。

融资融券余额:截至7月30日周四,融资融券余额14168.15亿,较上周上涨0.75%。

限售股解禁:本周限售股解禁1723.69亿,预计下周解禁703.06亿。

大小非减持:本周A股整体大小非净减持71.10亿,本周减持最多的行业是医药生物(-29.88亿)、电子(-10.70亿)、化工(-8.29亿),本周增持最多的行业是传媒(1.92亿)、建筑装饰(0.07亿)、银行(0.01亿)。

北上资金:本周陆股通北上资金净出42.57亿元,上周净出247.51亿元。

AH溢价指数:本周A/H股溢价指数上涨至134.95,上周A/H股溢价指数为131.23。

2.3 流动性

截至2020年7月31日,央行本周共有5笔逆回购,总额为2800亿元;共有3笔逆回购到期,总额为1600亿元;公开市场操作净投放(含国库现金)共计1200亿元。

截至2020年7月31日,R007本周上涨23BP至2.33%,SHIB0R隔夜利率下跌5.50BP至1.79%;长三角和珠三角票据直贴利率本周均下降,长三角下跌6.00BP至2.40%,珠三角下跌9.00BP至2.41%;期限利差本周涨10.70BP至0.72%;信用利差跌7.80BP至1.08%。

2.4 海外

美国:周一公布6月耐用品除国防外订单(季调)环比为9.18%,6月耐用品除运输外订单(季调)环比为3.27%;周二公布7月25日上周ICSC-高盛连锁店销售环比为1.10%、销售年率为-8.50%,高于前值0.40%,7月25日上周红皮书商业零售销售年率为-8.70%,低于前置0.80%,7月奇蒙德联储制造业指数(季调)为10.00,第二季度住房自有率为67.90%,创近十年最高值;周三公布6月成屋签约销售指数为116.10;周四公布联邦基金目标利率为0.25,为15年来最低值;周五公布第二季度GDP(初值)环比折年率为-32.90%,第二季度个人消费支出环比折年率(季调)为-34.60%,7月25日当周初次申请失业金人数(季调)为1433.4万人;6月个人消费支出(季调)较上月上涨5.63%,6月核心PCE物价指数同比上涨0.95%,6月人均可支配收入折年数(季调)下降1.56%。

欧元区:周一公布6月欧元区M3环比上升0.66%,再创新高;周四公布6月欧盟失业率为7.10%,欧元区失业率(季调)为7.80%,超出预期0.10%,7月欧盟经济景气指数(季调)为81.80,出现回升迹象;周五公布第二季度实际GDP(预估)同比下降14.40%,实际GDP(初值)环比下降12.10%,同比下降15.00%。

日本:周一公布5月非农产业活动指数为83.90,为近十年最低值;周五公布6月失业率为2.80%,6月工业生产指数同比下降17.65%。

英国:周三公布6月M4(季调)同比增加13.17%,绝对值再创新高。

本周海外股市:标普500本周涨1.73%收于3271.12点;伦敦富时跌3.69%收于5897.76点;德国DAX跌4.09%收于12313.36点;日经225跌4.58%收于21710.00点;恒生涨0.45%收于24595.35。

2.5 宏观

外汇储备:中国2020年6月外汇储备为31123.28亿美元,较上月增加106.36亿美元。

工业企业利润:1至6月份,全国规模以上工业企业实现利润总额25114.9亿元,同比下降12.8%,降幅比1至5月份收窄6.5个百分点。

PMI:7月份,中国制造业采购经理指数(PMI)为51.1%,比上月上升0.2个百分点,连续5个月位于临界点以上。

风险提示:

国内外疫情控制反复、经济增长低于预期,海外不确定性。

(文章来源:戴康的策略世界)

以上是263股票学习网小编帮你收集整理关于“广发策略:“内循环”六大方向投资机会”的具体内容,了解更多,请关注263股票学习网!

- 每经18点丨华为Mate305G版本售价49

- 微淼商学院靠谱吗?微淼商学院就是骗

- 突发!中国驻以大使杜伟因身体健康原

- 抖音、快手重大利空?彻底怒了,70家影

- SAR指标使用方法图解

- 2019年世界名校龙舟大赛在贵州绥阳

- "钢企频频"爆喜",分析师:押上所有声

- A股这类基金火了!交易系统堵塞,股民

- 制造业营收拔头筹产业链升级踩油门

- 陕西(汉中)水上运动训练基地揭牌成

- [大疆股票002168]每经15点丨香港证

- 割肉的要哭了?行业龙头最高跌逾30%,

- 今明两年遭遇恶性通胀概率不大,但若

- “化工茅”获近10亿资金增持 一季

- 绚丽灯光秀点燃乌鲁木齐魅力之夜

- 顺丰董事长王卫道歉!承诺问题不会出

- 每经12点丨华为新品或为nova5T,与鸿

- [中国高科股票]这家公司火了,钟南山

- 泰安股票学习网:员工股是什么意思如

- 人民微评:大班月饼,真要冰凉了

- 二季度如何赚钱?白马股还能涨吗?史博

- 华为Mate 30首推隔空手势操作功能

- 银华基金王华团队最新观点:外资提升

- 中粮长城葡萄酒总经理因违规违纪被

- 姚景源:我不担心猪肉价格上涨,我担心

- 怎么使用生意时间段选股票!

- 东京奥运男篮落选赛参赛球队出炉:中

- 江恩角度线图解教程(图)

- 甘肃首条PPP高速公路通车试运营

- [志邦股份股票]7月22日富时中国A50

- 「股票api接口」华泰证券是哪些概

- 涨跌比率指标ADR入门与应用(图解)

- 哪些是储能股?2019储能股一览表

- 股指期货的3种交易模式

- 运用ASI指标判断买卖点(图解)

- 宝塔线的用法

- 跌市如何选强势股

- 12种底部抄底K线形态(图解)

- 太和智库副理事长伊迪:推动文明交流

- 平台整理突破指标原码

- 上涨趋势中的5种K线买入点(图解)

- 什么是牛市和熊市及周期

- 成交量分析运用详解(图解)

- 牛市中的买卖点

- 看盘技巧:盘口信息深度指导

- k线图怎么看

- 一年12倍,秘藏大智慧经典版公式(源

- 说说股市三浪理论是什么

- 汽车概念股有哪些?汽车行业龙头股一

- PPP概念股票股票有哪些?2019PPP概念

- A股、港股继续反弹 交通运输板块大

- 腰斩股初现、成交量大减…科创板开

- 教你看懂K线图(图解)

- 反弹行情如何选股

- 什么是市净率

- 持有被收购公司退市股票怎么办

- 盘面窗口各部分介绍(图解)

- 「股票新手入门」金地集团债券风波

- 成交量入门及应用详解(图解)

- 深度剖析散户套牢的原因!

- ma七线主图(源码)一看便知支撑点和压

- 高开高走和高开低走(图解)

- 三重顶

- 9种K线组合图形卖出点(图解)

- "国家队"减持两大芯片股!为何减持?

- MACD指标柱状图分析基本方法(图)

- 股票配资条件有什么

- 国务院强化短缺药品保供稳价:从重从

- 初识K线形态(图解)

- 牛熊市中投资者的心理变化

- 股票技术分析概述

- 什么是黑马?如何捕捉黑马?