股票大全

方正策略:低价股领涨发生在市场的什么阶段?

核心观点

1、近期低价股活跃度明显提升,大幅跑赢高价股及沪深300指数,近一个月低价股指数上涨4.51%,同期高价股指数下跌17.36%,沪深300下跌0.02%,低价股出现明显的阶段性领涨态势,市场高低切换特征明显。

2、低价股呈现强周期、低估值、低波动的市场特征。低价股构成以传统周期行业为主,行业分布较为分散,盈利水平与经济周期高度相关,强周期特征明显。低价股估值同样较低,具备较高的安全边际。波动率水平低于全市场,防御属性明显。

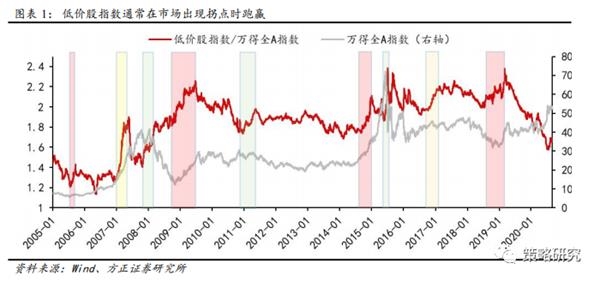

3、低价股在三类市场环境下会出现阶段性领涨,一是牛市初期或熊市末尾,低价股试探性上涨。二是牛市的后期,市场出现明显的高低切换引发低价股行情。三是牛市中期的阶段性补涨,往往需要牛市级别够大或持续时间够长。

4、以2019年为分水岭,2019年前低价股领涨大概率预示着市场拐点的到来,2019年后低价股领涨也可能表现为市场风格的阶段性再平衡,低价股阶段性占优。

5、综合来看,本轮低价股行情的启动与前期消费与科技的极致抱团相继松动有关,低价股的上涨与牛市第三阶段的休整期相呼应,风格短期再平衡。在经济复苏需要反复验证,风险偏好阶段性受压制的时期,低估值顺周期的低价股阶段性占优。

风险提示:比较分析的局限性、国内外央行货币政策提前收紧、国内外新冠疫情超预期反复、经济复苏不及预期等。

正文如下

1

低价股领涨发生在市场的什么阶段?

1.1

低价股行情大多发生在什么时期?

近期低价股活跃度明显提升,大幅跑赢高价股指数及沪深300,市场高低切换特征明显。近一周以来,低价股活跃度明显提升,申万低价股指数单周涨幅1.43%,而高价股指数与沪深300分别下跌1.37%与1.53%,低价股指数日均成交量达高价股的两倍。近一个月维度来看,低价股指数涨幅达4.51%,同期高价股指数下跌17.36%,沪深300下跌0.02%,低价股出现明显的阶段性领涨态势。而回顾年初至今,高价股涨幅远超低价股,年初至今以来高价股指数涨幅53.85%,远远跑赢低价股指数的8.52%及沪深300的16.44%,近一个月以来市场的高低切换特征明显。回顾历史,低价股本身有何特征?低价股领涨往往发生在市场运行的什么阶段?后续市场如何将演绎?本篇周报将围绕低价股领涨的市场特征,帮助研判其后的市场走势与结构性特点。

低价股构成以传统周期行业为主,呈现出强周期、低估值、低波动的特征。从成分构成来看,低价股以传统周期类行业为主,构成较为分散,近期低价股指数总市值最大的前三大行业分别为交通运输(10.8%)、公用事业(10.2%)与房地产(9.3%)。而高价股指数构成非常集中,食品饮料(70.4%)与医药生物(20.0%)合计占比超过90%,可以认为是主流消费指数的放大版。从估值水平来看,当前低价股指数市净率仅为1.19倍,低于沪深300的1.63倍,远低于高估值指数的6.52倍,整体估值水平安全边际较高。从波动率来看,低价股指数近26周的波动率仅19.8%,近一周快速下行2.55%,而同期的高价股指数波动率达38.52%,近一周小幅升高0.11%,沪深300波动率23.24%居中。整体来看,低价股与经济周期关联度较高,整体估值偏低,波动率较低,防御属性较为明显。

低价股在三类市场环境下会出现阶段性领涨,一是牛市初期或熊市末尾,低价股先行试探性上涨。二是牛市的后期,市场出现明显的高低切换。三是牛市中期的阶段性补涨。回顾历史,2005年以来低价股明显跑赢市场的行情出现过9次,其中4次出现在牛市初期,分别开始于2005年7月、2008年11月、2014年9月、2019年2月;3次出现在牛市后期,分别开始于2007年10月、2011年1月、2015年6月;2次出现在牛市中期,分别开始于2007年1月、2016年10月。第一类熊末牛初的上涨往往对应全市场估值与指数的绝对低点,而低价股市场位置及估值更低,安全边际明显,部分资金开始试探性买入,引发低价股行情。第二类牛末熊初的上涨往往对应前期市场主流品种的明显过热,高低切换引发低价股行情。第三类牛市中期的补涨往往需要牛市级别够大或者持续时间够长,低价股在牛市中期形成明显的价值洼地后阶段性补涨。

以2019年为分水岭,2019年前低价股领涨大概率预示着市场拐点的到来,2019年后低价股领涨也可能表现为市场风格的阶段性再平衡,低价股阶段性占优。2019年前,低价股领涨往往是牛熊转折拐点到来前的短期市场特征,9次低价股行情中命中7次,结合市场重心的高低,行情持续的长短,主要矛盾的变化,低价股阶段性领涨对于预判市场拐点有着较好的指示性意义。2019年后,市场结构相对固化,科技+消费双轮驱动的市场格局不断强化,而以周期为主要构成的低价股指数长时间低位徘徊,从低价股指数与万得全A的比价关系来看,该指数2019年初到达高位后不断下行,目前已经下行至2008年来的历史最低位。在此过程中,市场同样出现过市场风格的阶段性再平衡过程,例如2020年的3月,低价股指数明显跑赢万得全A。综合来看,本轮低价股行情的启动与前期消费与科技的极致抱团相继松动有关,低价股的上涨与牛市第三阶段的休整期相呼应,风格阶段性再平衡,在经济复苏需要反复验证,风险偏好阶段性受压制的时期,低估值顺周期的低价股阶段性占优。

1.2

牛市初期的低价股行情

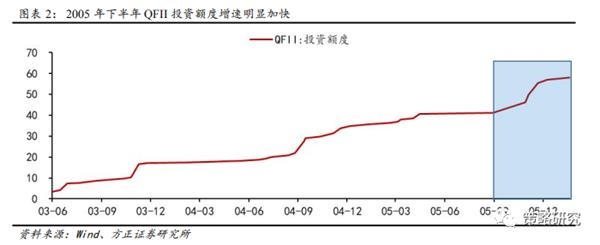

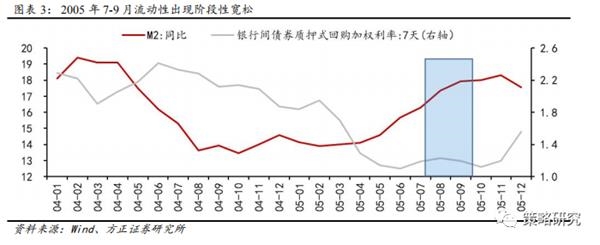

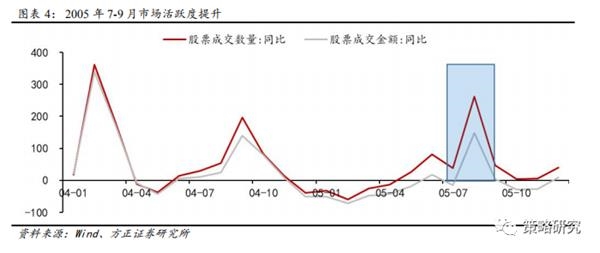

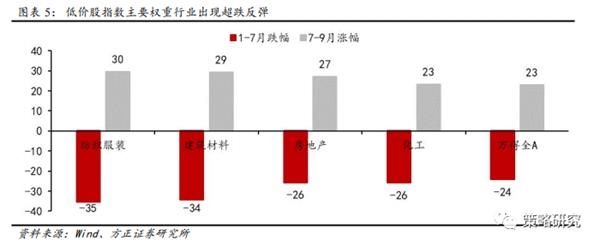

2005年7-9月低价股行情是大牛市的预演,本质上是低价超跌行业的超跌反弹。2005年7月到9月低价股出现持续2个月的行情,期间申万低价股指数上涨47.0%,万得全A指数上涨25.1%,低价股大幅跑赢大盘。从低价股指数的成分来看,这一阶段权重最高的三个行业为化工、建筑建材、房地产,分别占比19.4%、9.3%、7.6%。本轮低价股出现超额收益的主要逻辑是在汇改和股改持续深入的背景下,改革红利的不断释放使此前跌幅较大的行业实现超跌反弹。汇改支撑本轮股市上涨主要体现在两方面,一是人民币进入三年的升值大周期,带动了国外资本对人民币计价的金融资产的追逐,2005年下半年新增QFII机构7家、新增QFII额度17.45亿美元。二是为配合汇率制度改革,央行创造出宽松的货币环境,流动性实现了阶段性宽松。7-9月M2增速从16.3%快速上行至17.9%,银行间质押式回购加权利率稳定在1.2%左右,相比2005年上半年出现明显下行。股权分置改革在7-9月全面铺开,为资本市场的健康发展提供了制度基础,同时也带动了市场情绪的明显修复,这一阶段股票成交数量和成交金额均出现明显改善。在市场普涨的大背景下,此前跌幅较大的行业更具有安全边际,低价股指数权重较高的化工、建筑材料、房地产、纺织服装等行业在这次反弹中均大幅跑赢大盘,使得本轮低价股出现超额收益。

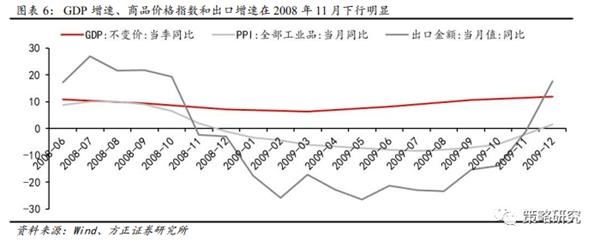

2008年11月-2009年2月低价股行情发生在四万亿小牛市初期,政策强刺激下,低价股集中的周期相关行业表现突出。2008年11月至2009年2月低价股出现长达三个月的行情,期间申万低价股指数涨幅83%,万得全A指数涨幅56%。从申万低价股指数成分来看,行业权重分布在此时较为平均,权重最大的三个行业是房地产、金融服务和公用事业,权重分别是10.6%、8.0%、7.9%。低价股出现超额收益的逻辑在于经济环境不确定性加大和政策的大转向。2008年初期的防过热、防通胀的从紧政策在2008年次贷危机发生后,快速反转为积极的财政和货币政策。11月的国务院常务会议中提出“四万亿”投资计划以及极度宽松的货币政策,央行在11月和12月先后降息两次。12月国务院金融国九条出台,提出稳定股票市场。在央行“大放水”的背景下,市场发生V型反转,出现普涨情况,申万低价股指数成分股中无下跌股票。

2014年9月-2015年1月低价股行情主要由银行以及“一带一路”相关行业带动,同样处于2014-2015年大牛市的初期。2014年9月至2015年1月低价股出现长达四个月的行情,期间申万低价股指数涨幅60%,万得全A指数涨幅35%。从本轮低价股行情时间段内申万低价股指数成分来看,行业权重较高的为银行、交运和钢铁、建筑装饰,在2015年1月权重分别为23.7%、9.8%、7.4%、7.1%,合集权重48%。申万一级行业中,这四个行业涨幅同期分别达到44.5%、40.4%、40.1%、58.2%,是除非银以外市场前五大领涨行业。从这四个行业领涨的逻辑来看,一是降息催化的大金融行情,券商、银行轮番发力;二是“一带一路”建设在当时的优先领域为交通、能源和通信基础设施建设,驱动建筑和交通运输行业领涨;三是铁矿、螺纹钢价格在 3、4季度大跌带来钢铁产业的成本改善,从基本面上驱动了钢铁行业的领涨。

2019年2月-2019年3月的低价股行情位于2019-2020年牛市的初期,本质上是低估值的修复行情。2019年2月到3月低价股出现持续1个月的行情,期间申万低价股指数上涨43.5%,万得全A指数上涨25.7%,低价股相比大盘存在超额收益。从低价股指数的成分来看,这一阶段权重最高的三个行业为公用事业、交通运输、钢铁,分别占比12.8%、10.7%、7.7%。本轮低价股出现超额收益的主要逻辑是在流动性宽松和风险偏好提升的背景下,低价股估值修复程度大于全市场。从流动性的角度看,在弱经济背景下,19年1月央行连续两次全面降准,当月新增社融同比增速高达50.7%;3月M2同比增加8.6%,社融存量同比增加11.2%,增速均创阶段性新高。从风险偏好看,2019年2-3月融资融券余额快速上行,这段时期风险偏好上行的原因有两点,一是中美贸易战频繁释放出积极信号,谈判达成了部分一致;二是金融供给侧改革、资本市场改革力度加大。在流动性宽松和风险偏好提升的双重作用下,估值的大幅修复带动了市场上行,由于低价股估值相对较低,所以估值修复的空间大于大盘。2019年2-3月低价股指数市盈率从20.3增加至28.4,上行40%;而同期万得全A市盈率仅上行26%。

- 每经18点丨华为Mate305G版本售价49

- 微淼商学院靠谱吗?微淼商学院就是骗

- 突发!中国驻以大使杜伟因身体健康原

- 抖音、快手重大利空?彻底怒了,70家影

- SAR指标使用方法图解

- 2019年世界名校龙舟大赛在贵州绥阳

- "钢企频频"爆喜",分析师:押上所有声

- A股这类基金火了!交易系统堵塞,股民

- 制造业营收拔头筹产业链升级踩油门

- 陕西(汉中)水上运动训练基地揭牌成

- [大疆股票002168]每经15点丨香港证

- 割肉的要哭了?行业龙头最高跌逾30%,

- 今明两年遭遇恶性通胀概率不大,但若

- “化工茅”获近10亿资金增持 一季

- 绚丽灯光秀点燃乌鲁木齐魅力之夜

- 顺丰董事长王卫道歉!承诺问题不会出

- 每经12点丨华为新品或为nova5T,与鸿

- [中国高科股票]这家公司火了,钟南山

- 泰安股票学习网:员工股是什么意思如

- 人民微评:大班月饼,真要冰凉了

- 二季度如何赚钱?白马股还能涨吗?史博

- 华为Mate 30首推隔空手势操作功能

- 银华基金王华团队最新观点:外资提升

- 中粮长城葡萄酒总经理因违规违纪被

- 姚景源:我不担心猪肉价格上涨,我担心

- 怎么使用生意时间段选股票!

- 东京奥运男篮落选赛参赛球队出炉:中

- 江恩角度线图解教程(图)

- 甘肃首条PPP高速公路通车试运营

- [志邦股份股票]7月22日富时中国A50

- 「股票api接口」华泰证券是哪些概

- 涨跌比率指标ADR入门与应用(图解)

- 哪些是储能股?2019储能股一览表

- 股指期货的3种交易模式

- 运用ASI指标判断买卖点(图解)

- 宝塔线的用法

- 跌市如何选强势股

- 12种底部抄底K线形态(图解)

- 太和智库副理事长伊迪:推动文明交流

- 平台整理突破指标原码

- 上涨趋势中的5种K线买入点(图解)

- 什么是牛市和熊市及周期

- 成交量分析运用详解(图解)

- 牛市中的买卖点

- 看盘技巧:盘口信息深度指导

- k线图怎么看

- 一年12倍,秘藏大智慧经典版公式(源

- 说说股市三浪理论是什么

- 汽车概念股有哪些?汽车行业龙头股一

- PPP概念股票股票有哪些?2019PPP概念

- A股、港股继续反弹 交通运输板块大

- 腰斩股初现、成交量大减…科创板开

- 教你看懂K线图(图解)

- 反弹行情如何选股

- 什么是市净率

- 持有被收购公司退市股票怎么办

- 盘面窗口各部分介绍(图解)

- 「股票新手入门」金地集团债券风波

- 成交量入门及应用详解(图解)

- 深度剖析散户套牢的原因!

- ma七线主图(源码)一看便知支撑点和压

- 高开高走和高开低走(图解)

- 三重顶

- 9种K线组合图形卖出点(图解)

- MACD指标柱状图分析基本方法(图)

- "国家队"减持两大芯片股!为何减持?

- 股票配资条件有什么

- 初识K线形态(图解)

- 国务院强化短缺药品保供稳价:从重从

- 牛熊市中投资者的心理变化

- 股票技术分析概述

- 什么是黑马?如何捕捉黑马?